–Ч–∞–і–∞—З–Є –њ–Њ —Г–њ—А–∞–≤–ї–µ–љ–Є—О —А–Є—Б–Ї–∞–Љ–Є. –І–∞—Б—В—М 07

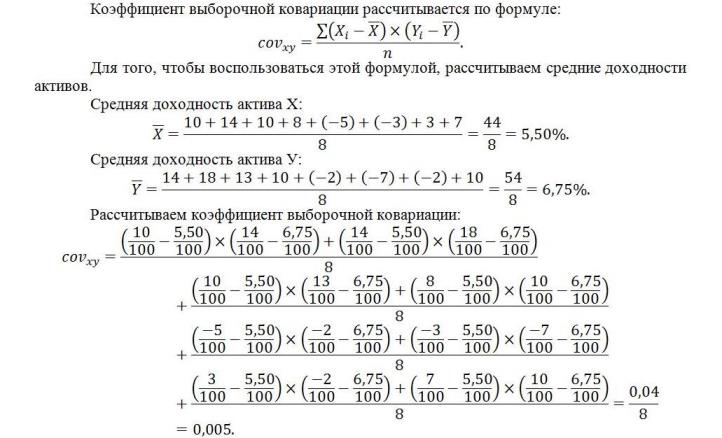

–Ф–Њ—Е–Њ–і–љ–Њ—Б—В—М –і–≤—Г—Е –∞–Ї—В–Є–≤–Њ–≤ –Ј–∞ 8 –њ–µ—А–Є–Њ–і–Њ–≤ –њ—А–µ–і—Б—В–∞–≤–ї–µ–љ–∞ –≤ —В–∞–±–ї–Є—Ж–µ:

| –Я–µ—А–Є–Њ–і—Л | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| –Ф–Њ—Е–Њ–і–љ–Њ—Б—В—М –∞–Ї—В–Є–≤–∞ –• | 10 | 14 | 10 | 8 | -5 | -3 | 3 | 7 |

| –Ф–Њ—Е–Њ–і–љ–Њ—Б—В—М –∞–Ї—В–Є–≤–∞ –£ | 14 | 18 | 13 | 10 | -2 | -7 | -2 | 10 |

–Ю–њ—А–µ–і–µ–ї–Є—В—М –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –≤—Л–±–Њ—А–Њ—З–љ–Њ–є –Ї–Њ–≤–∞—А–Є–∞—Ж–Є–Є –і–Њ—Е–Њ–і–љ–Њ—Б—В–µ–є –∞–Ї—В–Є–≤–Њ–≤.

–†–µ—И–µ–љ–Є–µ:

–Ъ–Њ–≤–∞—А–Є–∞—Ж–Є—П –љ–µ—Б–µ—В —В–Њ—В –ґ–µ —Б–Љ—Л—Б–ї, —З—В–Њ –Є –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –Ї–Њ—А—А–µ–ї—П—Ж–Є–Є: –Њ–љ–∞ –њ–Њ–Ї–∞–Ј—Л–≤–∞–µ—В, –µ—Б—В—М –ї–Є –ї–Є–љ–µ–є–љ–∞—П –≤–Ј–∞–Є–Љ–Њ—Б–≤—П–Ј—М –Љ–µ–ґ–і—Г –і–≤—Г–Љ—П —Б–ї—Г—З–∞–є–љ—Л–Љ–Є –≤–µ–ї–Є—З–Є–љ–∞–Љ–Є, –Є –Љ–Њ–ґ–µ—В —А–∞—Б—Б–Љ–∞—В—А–Є–≤–∞—В—М—Б—П –Ї–∞–Ї ¬Ђ–і–≤—Г–Љ–µ—А–љ–∞—П –і–Є—Б–њ–µ—А—Б–Є—П¬ї. –Ю–і–љ–∞–Ї–Њ, –≤ –Њ—В–ї–Є—З–Є–µ –Њ—В –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В–∞ –Ї–Њ—А—А–µ–ї—П—Ж–Є–Є, –Ї–Њ—В–Њ—А—Л–є –Љ–µ–љ—П–µ—В—Б—П –Њ—В -1 –і–Њ 1, –Ї–Њ–≤–∞—А–Є–∞—Ж–Є—П –љ–µ –Є–љ–≤–∞—А–Є–∞–љ—В–љ–∞ –Њ—В–љ–Њ—Б–Є—В–µ–ї—М–љ–Њ –Љ–∞—Б—И—В–∞–±–∞, —В.–µ. –Ј–∞–≤–Є—Б–Є—В –µ–і–Є–љ–Є—Ж—Л –Є–Ј–Љ–µ—А–µ–љ–Є—П –Є –Љ–∞—Б—И—В–∞–±–∞ —Б–ї—Г—З–∞–є–љ—Л—Е –≤–µ–ї–Є—З–Є–љ. –Ч–љ–∞–Ї –Ї–Њ–≤–∞—А–Є–∞—Ж–Є–Є —Г–Ї–∞–Ј—Л–≤–∞–µ—В –љ–∞ –≤–Є–і –ї–Є–љ–µ–є–љ–Њ–є —Б–≤—П–Ј–Є –Љ–µ–ґ–і—Г —А–∞—Б—Б–Љ–∞—В—А–Є–≤–∞–µ–Љ—Л–Љ–Є –≤–µ–ї–Є—З–Є–љ–∞–Љ–Є: –µ—Б–ї–Є –Њ–љ–∞ > 0 вАУ —Н—В–Њ –Њ–Ј–љ–∞—З–∞–µ—В –њ—А—П–Љ—Г—О —Б–≤—П–Ј—М (–њ—А–Є —А–Њ—Б—В–µ –Њ–і–љ–Њ–є –≤–µ–ї–Є—З–Є–љ—Л —А–∞—Б—В–µ—В –Є –і—А—Г–≥–∞—П), –Ї–Њ–≤–∞—А–Є–∞—Ж–Є—П < 0 —Г–Ї–∞–Ј—Л–≤–∞–µ—В –љ–∞ –Њ–±—А–∞—В–љ—Г—О —Б–≤—П–Ј—М. –Я—А–Є –Ї–Њ–≤–∞—А–Є–∞—Ж–Є–Є = 0 –ї–Є–љ–µ–є–љ–∞—П —Б–≤—П–Ј—М –Љ–µ–ґ–і—Г –њ–µ—А–µ–Љ–µ–љ–љ—Л–Љ–Є –Њ—В—Б—Г—В—Б—В–≤—Г–µ—В.

–Ю–±–љ–Њ–≤–Є—В—М

S=(r-r_f)/ѕГ,

–≥–і–µ r вАУ –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –Њ—Ж–µ–љ–Є–≤–∞–µ–Љ–Њ–≥–Њ –њ–Њ—А—В—Д–µ–ї—П;

r_f вАУ –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –±–µ–Ј—А–Є—Б–Ї–Њ–≤–Њ–≥–Њ –≤–ї–Њ–ґ–µ–љ–Є—П (–Ї–∞–Ї –њ—А–∞–≤–Є–ї–Њ, –±–µ—А—С—В—Б—П –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –њ–Њ –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ—Л–Љ –Њ–±–ї–Є–≥–∞—Ж–Є—П–Љ –Є–ї–Є –њ–Њ –±–∞–љ–Ї–Њ–≤—Б–Ї–Њ–Љ—Г –і–µ–њ–Њ–Ј–Є—В—Г);

ѕГ вАУ —Б—В–∞–љ–і–∞—А—В–љ–Њ–µ –Њ—В–Ї–ї–Њ–љ–µ–љ–Є–µ –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є –Њ—Ж–µ–љ–Є–≤–∞–µ–Љ–Њ–≥–Њ –њ–Њ—А—В—Д–µ–ї—П.

–†–∞–Ј–љ–Њ—Б—В—М r-r_f –њ—А–µ–і—Б—В–∞–≤–ї—П–µ—В —Б–Њ–±–Њ–є –њ—А–µ–Љ–Є—О –Ј–∞ —А–Є—Б–Ї –Є–љ–≤–µ—Б—В–Є—А–Њ–≤–∞–љ–Є—П.

–Ю—Б—Г—Й–µ—Б—В–≤–ї—П–µ–Љ —А–∞—Б—З–µ—В:

S_–Р=(20-5)/25=0,600;

S_–Т=(30-5)/40=0,625.

–Ъ–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –®–∞—А–њ–∞ –Є—Б–њ–Њ–ї—М–Ј—Г–µ—В—Б—П –і–ї—П –Њ–њ—А–µ–і–µ–ї–µ–љ–Є—П —В–Њ–≥–Њ, –љ–∞—Б–Ї–Њ–ї—М–Ї–Њ —Е–Њ—А–Њ—И–Њ –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –∞–Ї—В–Є–≤–∞ –Ї–Њ–Љ–њ–µ–љ—Б–Є—А—Г–µ—В –њ—А–Є–љ–Є–Љ–∞–µ–Љ—Л–є –Є–љ–≤–µ—Б—В–Њ—А–Њ–Љ —А–Є—Б–Ї. –Т –і–∞–љ–љ–Њ–Љ —Б–ї—Г—З–∞–µ –ї—Г—З—И–µ –Є–љ–≤–µ—Б—В–Є—А–Њ–≤–∞—В—М –≤ –њ–Њ—А—В—Д–µ–ї—М –Т, –њ–Њ—Б–Ї–Њ–ї—М–Ї—Г –≤ –і–∞–љ–љ–Њ–Љ —Б–ї—Г—З–∞–µ –Ї–∞–ґ–і—Л–є –њ—А–Њ—Ж–µ–љ—В —А–Є—Б–Ї–∞ –≤ –±–Њ–ї—М—И–µ–є —Б—В–µ–њ–µ–љ–Є –Ї–Њ–Љ–њ–µ–љ—Б–Є—А—Г–µ—В—Б—П –і–Њ—Е–Њ–і–љ–Њ—Б—В—М—О –њ–Њ—А—В—Д–µ–ї—П.

–І–µ–Љ—Г —А–∞–≤–љ–∞ –Њ–ґ–Є–і–∞–µ–Љ–∞—П –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –њ–Њ—А—В—Д–µ–ї—П?

–І–µ–Љ—Г —А–∞–≤–µ–љ –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –Ї–Њ–≤–∞—А–Є–∞—Ж–Є–Є —Н—В–Є—Е –і–≤—Г—Е –∞–Ї—В–Є–≤–Њ–≤?

–І–µ–Љ—Г —А–∞–≤–µ–љ —А–Є—Б–Ї –њ–Њ—А—В—Д–µ–ї—П?

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Р–Ї—Ж–Є–Є –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–Т¬ї –Є–Љ–µ—О—В —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤—Г—О –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –≤ —А–∞–Ј–Љ–µ—А–µ 11,1% –Є —Б—В–∞–љ–і–∞—А—В–љ–Њ–µ –Њ—В–Ї–ї–Њ–љ–µ–љ–Є–µ 19,1%.

–Ш—Б–њ–Њ–ї—М–Ј—Г—П –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –≤–∞—А–Є–∞—Ж–Є–Є, –Њ–њ—А–µ–і–µ–ї–Є—В–µ —Б—В–µ–њ–µ–љ—М —А–Є—Б–Ї–Њ–≤–∞–љ–љ–Њ—Б—В–Є –і–∞–љ–љ—Л—Е –∞–Ї—Ж–Є–є –Є –Ї–∞–Ї–Њ–є –∞–Ї—Ж–Є–Є –Є–љ–≤–µ—Б—В–Њ—А –і–Њ–ї–ґ–µ–љ –Њ—В–і–∞—В—М –њ—А–µ–і–њ–Њ—З—В–µ–љ–Є–µ –њ–Њ –Ї—А–Є—В–µ—А–Є—О ¬Ђ—А–Є—Б–Ї-–і–Њ—Е–Њ–і–љ–Њ—Б—В—М¬ї.

k=s/d,

–≥–і–µ s вАУ —Б—В–∞–љ–і–∞—А—В–љ–Њ–µ –Њ—В–Ї–ї–Њ–љ–µ–љ–Є–µ –≥–Њ–і–Њ–≤–Њ–є –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є, %,

d вАУ —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–∞—П –і–Њ—Е–Њ–і–љ–Њ—Б—В—М, %.

–Ю—Б—Г—Й–µ—Б—В–≤–ї—П–µ–Љ —А–∞—Б—З–µ—В –њ–Њ –∞–Ї—Ж–Є—П–Љ –Ї–Њ–Љ–њ–∞–љ–Є–Є –Р:

ka=21,3/13,5=1,578 (157,8%);

–њ–Њ –∞–Ї—Ж–Є—П–Љ –Ї–Њ–Љ–њ–∞–љ–Є–Є –С:

kb=19,1/11,1=1,721 (172,1%).

–Ґ–∞–Ї–Є–Љ –Њ–±—А–∞–Ј–Њ–Љ, –њ–Њ –∞–Ї—Ж–Є—П–Љ –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–Р¬ї –љ–∞ 1% —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–є –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є –њ—А–Є—Е–Њ–і–Є—В—Б—П 1,578 –њ—А–Њ—Ж–µ–љ—В–љ—Л—Е –њ—Г–љ–Ї—В–Њ–≤ —Б—В–∞–љ–і–∞—А—В–љ–Њ–≥–Њ –Њ—В–Ї–ї–Њ–љ–µ–љ–Є—П, –њ–Њ –∞–Ї—Ж–Є—П–Љ –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–Т¬ї –і–∞–љ–љ—Л–є –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—М –Њ–Ї–∞–Ј–∞–ї—Б—П –≤—Л—И–µ –Є —Б–Њ—Б—В–∞–≤–Є–ї 1,721 –њ—А–Њ—Ж–µ–љ—В–љ—Л—Е –њ—Г–љ–Ї—В–Њ–≤. –Х—Б–ї–Є –Ј–љ–∞—З–µ–љ–Є–µ –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В–∞ –≤–∞—А–Є–∞—Ж–Є–Є —Б–Њ—Б—В–∞–≤–ї—П–µ—В –±–Њ–ї–µ–µ 25%, —В–Њ —Б—З–Є—В–∞–µ—В—Б—П, —З—В–Њ –Ї–Њ–ї–µ–±–ї–µ–Љ–Њ—Б—В—М –Є–Ј—Г—З–∞–µ–Љ–Њ–≥–Њ –њ—А–Є–Ј–љ–∞–Ї–∞ —П–≤–ї—П–µ—В—Б—П –≤–µ—Б—М–Љ–∞ –≤—Л—Б–Њ–Ї–Њ–є. –≠—В–Њ –Њ–Ј–љ–∞—З–∞–µ—В, —З—В–Њ –≤–ї–Њ–ґ–µ–љ–Є—П –Є –≤ –∞–Ї—Ж–Є–Є –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–Р¬ї, –Є –≤ –∞–Ї—Ж–Є–Є –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–Т¬ї —П–≤–ї—П—О—В—Б—П –≤–µ—Б—М–Љ–∞ —А–Є—Б–Ї–Њ–≤–∞–љ–љ—Л–Љ–Є. –Т–Љ–µ—Б—В–µ —Б —В–µ–Љ, –њ—А–µ–і–њ–Њ—З—В–µ–љ–Є–µ —Ж–µ–ї–µ—Б–Њ–Њ–±—А–∞–Ј–љ–Њ –Њ—В–і–∞—В—М –∞–Ї—Ж–Є—П–Љ –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–Р¬ї, –Ї–Њ—В–Њ—А—Л–µ –≥–µ–љ–µ—А–Є—А—Г—О—В –Љ–µ–љ—М—И–Є–є —А–Є—Б–Ї –њ–Њ —Б—А–∞–≤–љ–µ–љ–Є—О —Б –∞–Ї—Ж–Є—П–Љ–Є –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–Т¬ї.