–Ч–∞–і–∞—З–Є –њ–Њ –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ–Њ–Љ—Г –Љ–µ–љ–µ–і–ґ–Љ–µ–љ—В—Г. –І–∞—Б—В—М 25 (–Њ—Ж–µ–љ–Ї–∞ –њ—А–Њ–µ–Ї—В–Њ–≤)

–Ч–∞–і–∞—З–∞ вДЦ6786 (—А–∞—Б—З–µ—В —В–µ–Ї—Г—Й–µ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є –і–µ–љ–µ–ґ–љ–Њ–≥–Њ –њ–Њ—В–Њ–Ї–∞)

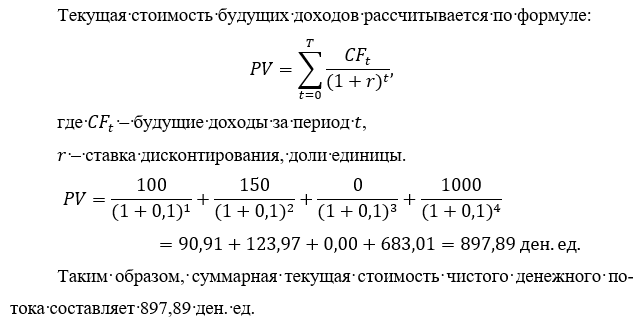

–†–∞—Б—Б—З–Є—В–∞–є—В–µ —Б—Г–Љ–Љ–∞—А–љ—Г—О —В–µ–Ї—Г—Й—Г—О —Б—В–Њ–Є–Љ–Њ—Б—В—М —З–Є—Б—В–Њ–≥–Њ –і–µ–љ–µ–ґ–љ–Њ–≥–Њ –њ–Њ—В–Њ–Ї–∞, –≤–Њ–Ј–љ–Є–Ї–∞—О—Й–µ–≥–Њ –≤ –Ї–Њ–љ—Ж–µ –≥–Њ–і–∞, –µ—Б–ї–Є —Б—В–∞–≤–Ї–∞ –і–Є—Б–Ї–Њ–љ—В–∞ —А–∞–≤–љ–∞ 10% (—Б–ї–Њ–ґ–љ—Л–є –њ—А–Њ—Ж–µ–љ—В). –Ф–µ–љ–µ–ґ–љ—Л–є –њ–Њ—В–Њ–Ї —Б–Њ—Б—В–∞–≤–ї—П–µ—В –≤ 1 –≥–Њ–і вАУ 100 –і–µ–љ. –µ–і.; 2 –≥–Њ–і вАУ 150 –і–µ–љ. –µ–і.; 3 –≥–Њ–і вАУ 0 –і–µ–љ. –µ–і., 4 –≥–Њ–і вАУ 1000 –і–µ–љ. –µ–і.

–†–µ—И–µ–љ–Є–µ –Ј–∞–і–∞—З–Є:

–Ю–±–љ–Њ–≤–Є—В—М

–Я–Њ—В—А–µ–±–љ–Њ—Б—В—М –≤ –Ї—А–µ–і–Є—В–љ—Л—Е —А–µ—Б—Г—А—Б–∞—Е –Є –њ–µ—А–Є–Њ–і –њ–Њ–≥–∞—И–µ–љ–Є—П –Ї—А–µ–і–Є—В–∞ –Њ–њ—А–µ–і–µ–ї–Є—В—М —Б–∞–Љ–Њ—Б—В–Њ—П—В–µ–ї—М–љ–Њ.

–Ґ–∞–±–ї–Є—Ж–∞ 1 вАУ –£—Б–ї–Њ–≤–Є—П —А–∞—Б—З–µ—В–∞

–Ґ–∞–±–ї–Є—Ж–∞ 2 вАУ –Ф–∞–љ–љ—Л–µ –њ–Њ –њ—А–Њ–µ–Ї—В—Г

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Я–Њ—В—А–µ–±–љ–Њ—Б—В—М –≤ –Ї—А–µ–і–Є—В–љ—Л—Е —А–µ—Б—Г—А—Б–∞—Е –Є –њ–µ—А–Є–Њ–і –њ–Њ–≥–∞—И–µ–љ–Є—П –Ї—А–µ–і–Є—В–∞ –Њ–њ—А–µ–і–µ–ї–Є—В—М —Б–∞–Љ–Њ—Б—В–Њ—П—В–µ–ї—М–љ–Њ.

–Ґ–∞–±–ї–Є—Ж–∞ 1 вАУ –£—Б–ї–Њ–≤–Є—П —А–∞—Б—З–µ—В–∞

–Ґ–∞–±–ї–Є—Ж–∞ 2 вАУ –Ф–∞–љ–љ—Л–µ –њ–Њ –њ—А–Њ–µ–Ї—В—Г

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

1. –Я—А–µ–і–Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ—Л–µ –Є—Б—Б–ї–µ–і–Њ–≤–∞–љ–Є—П: –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ–Њ—Б—В—М вАУ 1 –≥–Њ–і, –Є–љ–≤–µ—Б—В–Є—Ж–Є–Є вАУ 40 –і. –µ. –Я–Њ —А–µ–Ј—Г–ї—М—В–∞—В–∞–Љ –Є—Б—Б–ї–µ–і–Њ–≤–∞–љ–Є–є –≤–Њ–Ј–Љ–Њ–ґ–љ—Л –і–≤–∞ –Є—Б—Е–Њ–і–∞:

1.1. –° –≤–µ—А–Њ—П—В–љ–Њ—Б—В—М—О 25% вАУ –њ—А–µ–Ї—А–∞—Й–µ–љ–Є–µ –Њ—Б—Г—Й–µ—Б—В–≤–ї–µ–љ–Є—П –њ—А–Њ–µ–Ї—В–∞.

1.2. –° –≤–µ—А–Њ—П—В–љ–Њ—Б—В—М—О 75% вАУ –њ—А–Њ–і–Њ–ї–ґ–µ–љ–Є–µ –Њ—Б—Г—Й–µ—Б—В–≤–ї–µ–љ–Є—П –њ—А–Њ–µ–Ї—В–∞ (—А–∞–Ј—А–∞–±–Њ—В–Ї–∞ –њ—А–Њ–µ–Ї—В–љ–Њ–є –і–Њ–Ї—Г–Љ–µ–љ—В–∞—Ж–Є–Є, —Г—З–∞—Б—В–Є–µ –≤ —В–Њ—А–≥–∞—Е, –Ј–∞–Ї–ї—О—З–µ–љ–Є–µ –і–Њ–≥–Њ–≤–Њ—А–Њ–≤ –Є –њ—А.): –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ–Њ—Б—В—М вАУ 1 –≥–Њ–і, –Є–љ–≤–µ—Б—В–Є—Ж–Є–Є вАУ 200 –і. –µ. –Ф–∞–ї–µ–µ –≤–Њ–Ј–Љ–Њ–ґ–љ—Л –і–≤–∞ –Є—Б—Е–Њ–і–∞:

1.2.1. –° –≤–µ—А–Њ—П—В–љ–Њ—Б—В—М—О 10% вАУ –њ—А–µ–Ї—А–∞—Й–µ–љ–Є–µ –Њ—Б—Г—Й–µ—Б—В–≤–ї–µ–љ–Є—П –њ—А–Њ–µ–Ї—В–∞.

1.2.2. –° –≤–µ—А–Њ—П—В–љ–Њ—Б—В—М—О 90% вАУ –њ—А–Њ–і–Њ–ї–ґ–µ–љ–Є–µ –Њ—Б—Г—Й–µ—Б—В–≤–ї–µ–љ–Є—П –њ—А–Њ–µ–Ї—В–∞, –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ–∞—П —Д–∞–Ј–∞ вАУ —Б—В—А–Њ–Є—В–µ–ї—М—Б—В–≤–Њ: –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ–Њ—Б—В—М 2 –≥–Њ–і–∞, –Є–љ–≤–µ—Б—В–Є—Ж–Є–Є –Ј–∞ –њ–µ—А–≤—Л–є –≥–Њ–і вАУ 600 –і. –µ., –Ј–∞ –≤—В–Њ—А–Њ–є –≥–Њ–і вАУ 900 –і. –µ. –Ф–∞–ї–µ–µ –≤–Њ–Ј–Љ–Њ–ґ–љ—Л –і–≤–∞ –Є—Б—Е–Њ–і–∞:

1.2.2.1. –° –≤–µ—А–Њ—П—В–љ–Њ—Б—В—М—О 40% вАУ —Н–Ї—Б–њ–ї—Г–∞—В–∞—Ж–Є—П –њ—А–Њ–µ–Ї—В–∞: –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ–Њ—Б—В—М вАУ 8 –ї–µ—В, –µ–ґ–µ–≥–Њ–і–љ—Л–є –і–Њ—Е–Њ–і вАУ 1000 –і. –µ.

1.2.2.2. –° –≤–µ—А–Њ—П—В–љ–Њ—Б—В—М—О 60% вАУ —Н–Ї—Б–њ–ї—Г–∞—В–∞—Ж–Є—П –њ—А–Њ–µ–Ї—В–∞: –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ–Њ—Б—В—М вАУ 8 –ї–µ—В, –µ–ґ–µ–≥–Њ–і–љ—Л–є –і–Њ—Е–Њ–і вАУ 800 –і. –µ.

–Т—Б–µ –Ј–∞—В—А–∞—В—Л –Є —А–µ–Ј—Г–ї—М—В–∞—В—Л –њ—А–Є—Е–Њ–і—П—В—Б—П –љ–∞ –Ї–Њ–љ–µ—Ж –≥–Њ–і–∞. –Ю–ґ–Є–і–∞–µ–Љ–∞—П –љ–Њ—А–Љ–∞ –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є вАУ 16%.

1. –Ю—Ж–µ–љ–Є—В–µ —Ж–µ–ї–µ—Б–Њ–Њ–±—А–∞–Ј–љ–Њ—Б—В—М —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ–Њ–≥–Њ –њ—А–Њ–µ–Ї—В–∞ —Б —Г—З–µ—В–Њ–Љ —Д–∞–Ї—В–Њ—А–∞ –љ–µ–Њ–њ—А–µ–і–µ–ї–µ–љ–љ–Њ—Б—В–Є, –Є—Б–њ–Њ–ї—М–Ј—Г—П –Љ–µ—В–Њ–і –њ–Њ—Б—В—А–Њ–µ–љ–Є—П –і–µ—А–µ–≤–∞ —А–µ—И–µ–љ–Є–є: –њ–Њ—Б—В—А–Њ–є—В–µ –і–µ—А–µ–≤–Њ —А–µ—И–µ–љ–Є–є; —А–∞—Б—Б—З–Є—В–∞–є—В–µ –Є–љ—В–µ–≥—А–∞–ї—М–љ—Л–є NPV; —Б–і–µ–ї–∞–є—В–µ –≤—Л–≤–Њ–і.

2. –†–∞—Б—Б—З–Є—В–∞–є—В–µ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї–Є —А–Є—Б–Ї–∞ –њ—А–Њ–µ–Ї—В–∞: —А–∞–Ј–Љ–∞—Е –≤–∞—А–Є–∞—Ж–Є–Є, —Б—В–∞–љ–і–∞—А—В–љ–Њ–µ –Њ—В–Ї–ї–Њ–љ–µ–љ–Є–µ –Є –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –≤–∞—А–Є–∞—Ж–Є–Є. –°–і–µ–ї–∞–є—В–µ –≤—Л–≤–Њ–і.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–∞) –њ—А–Њ–µ–Ї—В—Л –њ–Њ–і–і–∞—О—В—Б—П –і—А–Њ–±–ї–µ–љ–Є—О;

–±) –њ—А–Њ–µ–Ї—В—Л –љ–µ –њ–Њ–і–і–∞—О—В—Б—П –і—А–Њ–±–ї–µ–љ–Є—О.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

- –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –њ—А–Є–≤–ї–µ–Ї–∞—В–µ–ї—М–љ–Њ—Б—В–Є –Є–љ–≤–µ—Б—В–Є—Ж–Є–є –Є–ї–Є –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В –њ—А–Є–±—Л–ї—М/–Ј–∞—В—А–∞—В—Л;

- —Б—А–Њ–Ї –Њ–Ї—Г–њ–∞–µ–Љ–Њ—Б—В–Є –Є–љ–≤–µ—Б—В–Є—Ж–Є–є;

- —Б—А–Њ–Ї –Њ–Ї—Г–њ–∞–µ–Љ–Њ—Б—В–Є —Б —Г—З–µ—В–Њ–Љ –і–Є—Б–Ї–Њ–љ—В–Є—А–Њ–≤–∞–љ–Є—П;

- —З–Є—Б—В–∞—П –љ–∞—Б—В–Њ—П—Й–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М;

- –Є–љ–і–µ–Ї—Б –љ–∞—Б—В–Њ—П—Й–µ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є.

–Ш—Б—Е–Њ–і–љ—Л–µ –і–∞–љ–љ—Л–µ:

–°—В–∞–≤–Ї–∞ вАУ 5%.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Ш—Б—Е–Њ–і–љ—Л–µ –і–∞–љ–љ—Л–µ:

–Э–µ–Њ–±—Е–Њ–і–Є–Љ–Њ —А–∞—Б—Б—З–Є—В–∞—В—М –Њ—Б–љ–Њ–≤–љ—Л–µ –Ї—А–Є—В–µ—А–Є–Є –Њ—Ж–µ–љ–Ї–Є –њ—А–Њ–µ–Ї—В–∞: NPV, PI, –Т/–°, IRR –Є –њ–µ—А–Є–Њ–і –Њ–Ї—Г–њ–∞–µ–Љ–Њ—Б—В–Є (DPP).

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Ш—Б—Е–Њ–і–љ—Л–µ –і–∞–љ–љ—Л–µ:

–Э–µ–Њ–±—Е–Њ–і–Є–Љ–Њ —А–∞—Б—Б—З–Є—В–∞—В—М –Њ—Б–љ–Њ–≤–љ—Л–µ –Ї—А–Є—В–µ—А–Є–Є –Њ—Ж–µ–љ–Ї–Є –њ—А–Њ–µ–Ї—В–∞: NPV, PI, –Т/–°, IRR –Є –њ–µ—А–Є–Њ–і –Њ–Ї—Г–њ–∞–µ–Љ–Њ—Б—В–Є (DPP).

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–†–У–Ч –≤–Ї–ї—О—З–∞–µ—В –і–≤–∞ –Ј–∞–і–∞–љ–Є—П:

–Ч–∞–і–∞–љ–Є–µ 1. –†–∞—Б—З–µ—В –і–µ–љ–µ–ґ–љ—Л—Е –њ–Њ—В–Њ–Ї–Њ–≤.

–Ч–∞–і–∞–љ–Є–µ 2. –≠–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–∞—П –Њ—Ж–µ–љ–Ї–∞ –Є –≤—Л–±–Њ—А –≤–∞—А–Є–∞–љ—В–∞ –Є–љ–≤–µ—Б—В–Є—А–Њ–≤–∞–љ–Є—П.

–Э–Њ–Љ–µ—А –≤–∞—А–Є–∞–љ—В–∞ вАУ 11, —А–∞—Б—Б–Љ–∞—В—А–Є–≤–∞–µ–Љ—Л–µ –њ—А–Њ–µ–Ї—В—Л вАУ 1 –Є 9.

–Ґ–∞–±–ї–Є—Ж–∞ 1 вАУ –Я–Њ–Ї–∞–Ј–∞—В–µ–ї–Є –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ—Л—Е –њ—А–Њ–µ–Ї—В–Њ–≤

–Я—А–µ–і—Г—Б–Љ–Њ—В—А–µ–љ–Њ –і–≤–∞ –Є—Б—В–Њ—З–љ–Є–Ї–∞ —Д–Є–љ–∞–љ—Б–Є—А–Њ–≤–∞–љ–Є—П –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ–Њ–≥–Њ –њ—А–Њ–µ–Ї—В–∞: —Б–Њ–±—Б—В–≤–µ–љ–љ—Л–µ –Є –Ј–∞–µ–Љ–љ—Л–µ —Б—А–µ–і—Б—В–≤–∞. –Ъ—А–µ–і–Є—В –±–∞–љ–Ї–∞ –њ—А–µ–і–њ–Њ–ї–∞–≥–∞–µ—В—Б—П –њ–Њ —Б—Е–µ–Љ–µ ¬Ђ–Ґ–Є–њ–Њ–≤–Њ–є –∞–љ–љ—Г–Є—В–µ—В–љ—Л–є –Ї—А–µ–і–Є—В¬ї.

–Ґ–∞–±–ї–Є—Ж–∞ 2 вАУ –Ф–∞–љ–љ—Л–µ –і–ї—П —А–∞—Б—З–µ—В–∞ –і–µ–љ–µ–ґ–љ—Л—Е –њ–Њ—В–Њ–Ї–Њ–≤ –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ–Њ–≥–Њ –њ—А–Њ–µ–Ї—В–∞

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

1. –Ю–њ—А–µ–і–µ–ї–Є—В—М –Њ–ґ–Є–і–∞–µ–Љ—Г—О —Б—Г–Љ–Љ—Г —З–Є—Б—В–Њ–≥–Њ –њ—А–Є–≤–µ–і–µ–љ–љ–Њ–≥–Њ –і–Њ—Е–Њ–і–∞ –њ–Њ –љ–Є–Љ.

2. –Ш—Б–њ–Њ–ї—М–Ј—Г—П –і–∞–љ–љ—Л–µ –њ–Њ —А–∞—Б—Б–Љ–Њ—В—А–µ–љ–љ—Л–Љ —А–∞–љ–µ–µ –і–≤—Г–Љ –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ—Л–Љ –њ—А–Њ–µ–Ї—В–∞–Љ, –Њ–њ—А–µ–і–µ–ї–Є—В—М –Є–љ–і–µ–Ї—Б –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є –њ–Њ –љ–Є–Љ.

3. –Ю–њ—А–µ–і–µ–ї–Є—В—М –њ–µ—А–Є–Њ–і –Њ–Ї—Г–њ–∞–µ–Љ–Њ—Б—В–Є –њ–Њ –љ–Є–Љ. –Ф–ї—П —Н—В–Њ–≥–Њ –љ—Г–ґ–љ–Њ –Њ–њ—А–µ–і–µ–ї–Є—В—М —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤—Г—О —Б—Г–Љ–Љ—Г —З–Є—Б—В–Њ–≥–Њ –і–µ–љ–µ–ґ–љ–Њ–≥–Њ –њ–Њ—В–Њ–Ї–∞ –≤ –љ–∞—Б—В–Њ—П—Й–µ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є.

4. –Ю–њ—А–µ–і–µ–ї–Є—В—М –њ–Њ –љ–Є–Љ –≤–љ—Г—В—А–µ–љ–љ—О—О —Б—В–∞–≤–Ї—Г –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є.

–Ф–∞–љ–љ—Л–µ, —Е–∞—А–∞–Ї—В–µ—А–Є–Ј—Г—О—Й–Є–µ —Н—В–Є –њ—А–Њ–µ–Ї—В—Л, –њ—А–Є–≤–µ–і–µ–љ—Л –≤ —В–∞–±–ї–Є—Ж–µ 1.

–Ґ–∞–±–ї–Є—Ж–∞ 1. –Ф–∞–љ–љ—Л–µ –Є–љ–≤–µ—Б—В–Є—Ж–Є–Њ–љ–љ—Л—Е –њ—А–Њ–µ–Ї—В–Њ–≤, –љ–µ–Њ–±—Е–Њ–і–Є–Љ—Л–µ –і–ї—П —А–∞—Б—З–µ—В–∞ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—П —З–Є—Б—В–Њ–≥–Њ –њ—А–Є–≤–µ–і–µ–љ–љ–Њ–≥–Њ –і–Њ—Е–Њ–і–∞

–Ф–ї—П –і–Є—Б–Ї–Њ–љ—В–Є—А–Њ–≤–∞–љ–Є—П —Б—Г–Љ–Љ –і–µ–љ–µ–ґ–љ–Њ–≥–Њ –њ–Њ—В–Њ–Ї–∞ –њ—А–Њ–µ–Ї—В–∞ ¬Ђ–Р¬ї —Б—В–∞–≤–Ї–∞ –њ—А–Њ—Ж–µ–љ—В–∞ –њ—А–Є–љ—П—В–∞ –≤ —А–∞–Ј–Љ–µ—А–µ 10%, –∞ –њ—А–Њ–µ–Ї—В–∞ ¬Ђ–С¬ї - 12% (–≤ —Б–≤—П–Ј–Є —Б –±–Њ–ї–µ–µ –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ—Л–Љ —Б—А–Њ–Ї–Њ–Љ –µ–≥–Њ —А–µ–∞–ї–Є–Ј–∞—Ж–Є–Є).

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Ф–∞–љ–љ—Л–µ –і–ї—П —А–∞—Б—З–µ—В–Њ–≤:

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Ю–ґ–Є–і–∞–µ–Љ—Л–µ –і–Њ—Е–Њ–і—Л (CFi) –Ј–∞ 6 –ї–µ—В —Б–Њ—Б—В–∞–≤—П—В:

–°—В–∞–≤–Ї–∞ –і–Є—Б–Ї–Њ–љ—В–Є—А–Њ–≤–∞–љ–Є—П вАУ 22%.

–Ґ—А–µ–±—Г–µ—В—Б—П —А–∞—Б—Б—З–Є—В–∞—В—М:

1. –І–Є—Б—В—Л–є –і–Є—Б–Ї–Њ–љ—В–Є—А–Њ–≤–∞–љ–љ—Л–є –і–Њ—Е–Њ–і (NPV) –Ј–∞ 6 –ї–µ—В.

2. –Ш–љ–і–µ–Ї—Б –њ—А–Є–±—Л–ї—М–љ–Њ—Б—В–Є (PI).

3. –°—А–Њ–Ї–Є –Њ–Ї—Г–њ–∞–µ–Љ–Њ—Б—В–Є –њ—А–Њ—Б—В–Њ–є –Є –і–Є—Б–Ї–Њ–љ—В–Є—А–Њ–≤–∞–љ–љ—Л–є (PP).

4. –Т–љ—Г—В—А–µ–љ–љ—О—О –љ–Њ—А–Љ—Г –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є (IRR).

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Ф–ї—П —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ –Ј–∞–њ–Њ–ї–љ–Є—В—М –≤ —В–∞–±–ї–Є—Ж–µ —П—З–µ–є–Ї–Є —Б –≤–Њ–њ—А–Њ—Б–Є—В–µ–ї—М–љ—Л–Љ –Ј–љ–∞–Ї–Њ–Љ.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–Я—А–Њ–µ–Ї—В –Р: -130 —В—Л—Б. —А—Г–±., 56 —В—Л—Б. —А—Г–±., 96 —В—Л—Б. —А—Г–±., 117 —В—Л—Б. —А—Г–±., 132 —В—Л—Б. —А—Г–±.

–Я—А–Њ–µ–Ї—В –С: -138 —В—Л—Б. —А—Г–±., 52 —В—Л—Б. —А—Г–±., 90 —В—Л—Б. —А—Г–±., 143 —В—Л—Б. —А—Г–±., 152 —В—Л—Б. —А—Г–±.

–Я—А–Њ–µ–Ї—В —А–µ—И–µ–љ–Њ —Д–Є–љ–∞–љ—Б–Є—А–Њ–≤–∞—В—М –Ј–∞ —Б—З–µ—В —Б–Њ–±—Б—В–≤–µ–љ–љ—Л—Е —Б—А–µ–і—Б—В–≤. –С–µ–Ј—А–Є—Б–Ї–Њ–≤–∞—П –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –Њ–њ—А–µ–і–µ–ї–µ–љ–∞ –Є–љ–≤–µ—Б—В–Њ—А–Њ–Љ –≤ 10%. –Э–∞–і–±–∞–≤–Ї–∞ –Ј–∞ —А–Є—Б–Ї вАУ 5%.

–°—А–∞–≤–љ–Є—В–µ –Њ–±–∞ –њ—А–Њ–µ–Ї—В–∞ –њ–Њ –Є–љ–і–µ–Ї—Б—Г —А–µ–љ—В–∞–±–µ–ї—М–љ–Њ—Б—В–Є –Є–љ–≤–µ—Б—В–Є—Ж–Є–є.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є

–§–Є–љ–∞–љ—Б–Є—А–Њ–≤–∞–љ–Є–µ –і–∞–љ–љ–Њ–≥–Њ –њ—А–Њ–µ–Ї—В–∞ –±—Г–і–µ—В –Њ—Б—Г—Й–µ—Б—В–≤–ї—П—В—М—Б—П –Ј–∞ —Б—З–µ—В —Б–Њ–±—Б—В–≤–µ–љ–љ—Л—Е —Б—А–µ–і—Б—В–≤ –Ю–Ю–Ю ¬Ђ–•¬ї –≤ —А–∞–Ј–Љ–µ—А–µ 29,0 –Љ–ї–љ. —А—Г–±–ї–µ–є.

–†–∞—Б—З–µ—В —Н—Д—Д–µ–Ї—В–Є–≤–љ–Њ—Б—В–Є –њ—А–Њ–µ–Ї—В–∞ –њ—А–Њ–≤–µ–і–µ–љ —Б–Њ —Б—В–∞–≤–Ї–Њ–є –і–Є—Б–Ї–Њ–љ—В–Є—А–Њ–≤–∞–љ–Є—П 33% –≥–Њ–і–Њ–≤—Л—Е –љ–∞ –њ–µ—А–Є–Њ–і 9 –ї–µ—В –≤ –њ–Њ—Б—В–Њ—П–љ–љ—Л—Е —Ж–µ–љ–∞—Е.

–Я—А–Њ–≥–љ–Њ–Ј–Є—А—Г–µ–Љ—Л–є –Њ–±—К–µ–Љ –њ—А–Њ–і–∞–ґ –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ –≤ —А–Њ–Ј–љ–Є—Ж—Г. –Ю—В–і–µ–ї–Њ–Љ –Љ–∞—А–Ї–µ—В–Є–љ–≥–∞ –Я—А–µ–і–њ—А–Є—П—В–Є—П –њ—А–µ–і–Њ—Б—В–∞–≤–ї–µ–љ –њ—А–Њ–≥–љ–Њ–Ј –Њ–±—К–µ–Љ–∞ –њ—А–Њ–і–∞–ґ –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ —Б –Р–Ч–° (—Б —Г—З–µ—В–Њ–Љ —Б–ї–Њ–ґ–Є–≤—И–µ–є—Б—П —Б–Є—В—Г–∞—Ж–Є–Є –љ–∞ —А—Л–љ–Ї–µ –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ –Є –њ—А–Њ–≥–љ–Њ–Ј–∞ —А–Њ—Б—В–∞ —А–Њ–Ј–љ–Є—З–љ–Њ–≥–Њ –њ–Њ—В—А–µ–±–ї–µ–љ–Є—П —В–Њ–њ–ї–Є–≤–∞).

–Ґ–∞–±–ї–Є—Ж–∞ 1 вАУ –Т–∞–ї–Њ–≤–Њ–є –Њ–±—К–µ–Љ –њ—А–Њ–і–∞–ґ (—А—Г–±.)

–Ґ–∞–±–ї–Є—Ж–∞ 2 вАУ –Ґ–µ—Е–љ–Њ–ї–Њ–≥–Є—З–µ—Б–Ї–Є–µ –њ–Њ—В–µ—А–Є (—А—Г–±.)

–§–Њ—А–Љ–Є—А–Њ–≤–∞–љ–Є–µ –Њ–њ–µ—А–∞—Ж–Є–Њ–љ–љ—Л—Е —А–∞—Б—Е–Њ–і–Њ–≤. –Ч–∞–Ї—Г–њ –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ –њ—А–µ–і–њ–Њ–ї–∞–≥–∞–µ—В—Б—П –Њ—Б—Г—Й–µ—Б—В–≤–ї—П—В—М –љ–∞ –Ь–Њ—Б–Ї–Њ–≤—Б–Ї–Њ–Љ –Э–Я–Ч, –і–∞–ї–µ–µ –ґ/–і —В—А–∞–љ—Б–њ–Њ—А—В–Њ–Љ –і–Њ—Б—В–∞–≤–ї—П—В—М –љ–∞ –љ–µ—Д—В–µ–±–∞–Ј—Г –≥. –°–Љ–Њ–ї–µ–љ—Б–Ї, –і–∞–ї–µ–µ –∞—А–µ–љ–і–Њ–≤–∞–љ–љ—Л–Љ–Є –±–µ–љ–Ј–Њ–≤–Њ–Ј–∞–Љ–Є –і–Њ –Р–Ч–°. –Т —Б–≤—П–Ј–Є —Б —В–∞–Ї–Њ–є –ї–Њ–≥–Є—Б—В–Є—З–µ—Б–Ї–Њ–є —Б—Е–µ–Љ–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В—М –Ј–∞—В—А–∞—В –њ—А–Є–Њ–±—А–µ—В–µ–љ–Є—П –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ –і–ї—П –Р–Ч–° —Б–Ї–ї–∞–і—Л–≤–∞–µ—В—Б—П —Б–ї–µ–і—Г—О—Й–Є–Љ –Њ–±—А–∞–Ј–Њ–Љ: —Ж–µ–љ–∞ –Ј–∞–Ї—Г–њ–∞ –љ–µ—Д—В–µ–њ—А–Њ–і—Г–Ї—В–Њ–≤ –љ–∞ –Э–Я–Ч –њ–ї—О—Б –ґ/–і —В–∞—А–Є—Д –і–Њ —Б—В–∞–љ—Ж–Є–Є –≥. –°–Љ–Њ–ї–µ–љ—Б–Ї–∞ –њ–ї—О—Б —Г—Б–ї—Г–≥–Є –љ–µ—Д—В–µ–±–∞–Ј—Л, –њ–ї—О—Б –∞–≤—В–Њ—В—А–∞–љ—Б–њ–Њ—А—В–љ—Л–µ –Ј–∞—В—А–∞—В—Л –љ–∞ –і–Њ—Б—В–∞–≤–Ї—Г —В–Њ–њ–ї–Є–≤–∞.

–Ґ–∞–±–ї–Є—Ж–∞ 3 вАУ –°—Г–Љ–Љ–∞—А–љ—Л–µ –њ—А—П–Љ—Л–µ –Є–Ј–і–µ—А–ґ–Ї–Є (—А—Г–±.)

–Ъ—А–Њ–Љ–µ —В–Њ–≥–Њ, –Њ–њ—А–µ–і–µ–ї–µ–љ—Л –Њ—Б–љ–Њ–≤–љ—Л–µ —Б—В–∞—В—М–Є —Г—Б–ї–Њ–≤–љ–Њ-–њ–Њ—Б—В–Њ—П–љ–љ—Л—Е –Ј–∞—В—А–∞—В, –≤–Њ–Ј–љ–Є–Ї–∞—О—Й–Є–µ –њ—А–Є —Н–Ї—Б–њ–ї—Г–∞—В–∞—Ж–Є–Є —Б–Њ–≤—А–µ–Љ–µ–љ–љ–Њ–є –Р–Ч–°, —Б —Г—З–µ—В–Њ–Љ –±–µ–Ј–Њ–њ–∞—Б–љ—Л—Е —Г—Б–ї–Њ–≤–Є–є –і–ї—П –Њ–Ї—А—Г–ґ–∞—О—Й–µ–є —Б—А–µ–і—Л, –њ–µ—А—Б–Њ–љ–∞–ї–∞ –Є –Ї–ї–Є–µ–љ—В–Њ–≤: –∞—А–µ–љ–і–∞ –Ј–µ–Љ–ї–Є, —Б–њ–Є—Б–∞–љ–Є–µ –Ю–° —Б—В–Њ–Є–Љ–Њ—Б—В—М—О –і–Њ 10 000 —А—Г–±–ї–µ–є, —Е–Њ–Ј—П–є—Б—В–≤–µ–љ–љ—Л–µ —А–∞—Б—Е–Њ–і—Л, —Г—Б–ї—Г–≥–Є —Б–≤—П–Ј–Є, —Н–ї–µ–Ї—В—А–Њ—Н–љ–µ—А–≥–Є—П, —А–∞—Б—Е–Њ–і—Л –љ–∞ —А–µ–Ї–ї–∞–Љ—Г, —Н–Ї–Њ–ї–Њ–≥–Є—О, —Б—В—А–∞—Е–Њ–≤–∞–љ–Є–µ –Њ–±—К–µ–Ї—В–Њ–≤ –Є –њ—А–Њ—З–Є–µ —А–∞—Б—Е–Њ–і—Л.

–Я—А–Њ–≥–љ–Њ–Ј –Ј–∞—В—А–∞—В –љ–∞ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–µ–љ–љ—Л–µ –Є–Ј–і–µ—А–ґ–Ї–Є –Є –Ј–∞—В—А–∞—В—Л –љ–∞ –Њ–њ–ї–∞—В—Г —В—А—Г–і–∞ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–µ–љ–љ–Њ–Љ—Г –њ–µ—А—Б–Њ–љ–∞–ї—Г –љ–∞ –њ–µ—А–Є–Њ–і –і–Њ 2020 –≥–Њ–і–∞ —Б–Љ–Њ–і–µ–ї–Є—А–Њ–≤–∞–љ—Л —Б –њ–Њ–Љ–Њ—Й—М—О —Б—Г—Й–µ—Б—В–≤—Г—О—Й–Є—Е –Ј–∞—В—А–∞—В –љ–∞ –Њ–њ–ї–∞—В—Г —В—А—Г–і–∞. –†–∞—Б—З–µ—В –∞–Љ–Њ—А—В–Є–Ј–∞—Ж–Є–Њ–љ–љ—Л—Е –Њ—В—З–Є—Б–ї–µ–љ–Є–є –≤ –і–∞–љ–љ–Њ–Љ –њ—А–Њ–µ–Ї—В–µ –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В—Б—П —Б –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є–µ–Љ –ї–Є–љ–µ–є–љ–Њ–≥–Њ –Љ–µ—В–Њ–і–∞ –љ–∞—З–Є—Б–ї–µ–љ–Є—П.

–Ґ–∞–±–ї–Є—Ж–∞ 4 вАУ –Ч–∞—А–њ–ї–∞—В–∞ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–µ–љ–љ–Њ–≥–Њ –њ–µ—А—Б–Њ–љ–∞–ї–∞ (—А—Г–±.)

–Ґ–∞–±–ї–Є—Ж–∞ 5 вАУ –°—Г–Љ–Љ–∞—А–љ—Л–µ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–µ–љ–љ—Л–µ –Є–Ј–і–µ—А–ґ–Ї–Є (—А—Г–±.)

–Ґ–∞–±–ї–Є—Ж–∞ 6 вАУ –Р–Љ–Њ—А—В–Є–Ј–∞—Ж–Є—П (—А—Г–±.)

–Ґ–∞–±–ї–Є—Ж–∞ 7 вАУ –С—О–і–ґ–µ—В –њ—А–Є–±—Л–ї–µ–є –Є —Г–±—Л—В–Ї–Њ–≤ (–±–µ–Ј –Э–Ф–°, —А—Г–±.)

–†–∞—Б—З–µ—В—Л –≤ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–µ –≤—Л–њ–Њ–ї–љ–µ–љ—Л —Б –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–Є–µ–Љ —Б—В–∞–≤–Ї–Є –Э–Ф–° 18%.

–†–µ—И–µ–љ–Є–µ –і–∞–љ–љ–Њ–є –Ј–∞–і–∞—З–Є –≤–Ї–ї—О—З–∞–µ—В —Д–∞–є–ї –≤ —Д–Њ—А–Љ–∞—В–µ Excel.

–Я–µ—А–µ–є—В–Є –Ї –і–µ–Љ–Њ–љ—Б—В—А–∞—Ж–Є–Њ–љ–љ–Њ–є –≤–µ—А—Б–Є–Є —А–µ—И–µ–љ–Є—П –Ј–∞–і–∞—З–Є